脱炭素に貢献するスマートモビリティ領域分析および同領域の日本企業分析 Part2(価値軸・業界別のトレンド・背景分析)

この度、欧州系グローバル戦略コンサルティングファームのローランド・ベルガーと、無形資産/ESG等のデータ解析・可視化企業のアスタミューゼは、日本の脱炭素に貢献するスマートモビリティ領域に関する分析レポートの第2回を発表いたします。

第1回では、モビリティ業界において今後重要性が増すと予想される4つの分野にフォーカスし、技術資産スコアを基に 脱炭素に貢献するスマートモビリティ領域企業ランキングを発表しました。

参考:第1回 脱炭素に貢献するスマートモビリティ領域分析および同領域の日本企業分析

https://www.astamuse.co.jp/report/2021/1202/

https://rolandberger.tokyo/news/2725/

第2回は、業界横断でのトレンド分析を実施の上、個別領域のトレンドや主要プレイヤーの動向について分析いたします。

目次

1.業界横断でのトレンド変化

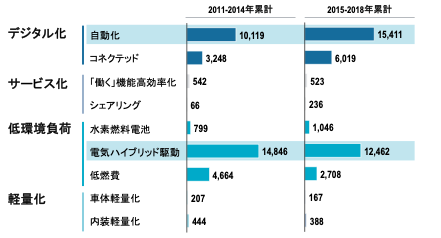

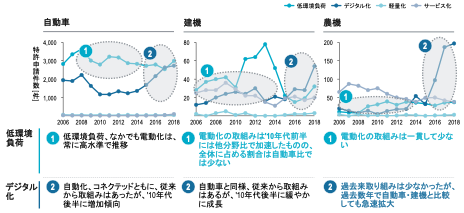

本章では、まず全業界横断での価値のトレンドを参照し、そのマクロトレンドとの関連を紐解く。下図に、モビリティ業界の4つの価値大分類(低環境負荷、軽量化、デジタル化、サービス化)別の特許出願件数の推移を示す。

これら各特許のカテゴリをモビリティ業界の4大トレンドCASEに照らすと、Automated/Connectedは「デジタル化」、Sharedは「サービス化」、Electricは「低環境負荷」にそれぞれ対応する。

この対応関係の中、Electric, Automated/Connected, Sharedそれぞれの領域には時系列でのトレンドが存在する。Electricでは法規制が主なドライバーとなっている。CO2削減規制への対応が、OEM/サプライヤー各社の生き残りに必須であることから、各社とも早期から主体的に技術開発に取組みを行っている。

- Automated/Connectedは、核となる技術の進展が主なドライバーであり、ハードルとなっていたコア技術(AI・センサ)の開発が’10年前後に一気に進み、自動車業界の変革に大きく寄与している。

- Sharedは、これまではハード(車両)を提供するOEMと、シェアードサービスを提供するサービス事業者で一定程度棲み分けがなされており、メーカー側は積極的には取り組んでいなかった領域である。しかし近年では、Tech系企業新参プレイヤーの事業参入も進み、OEMもモノからコトへの事業モデル転換を図る中、漸く技術開発が進みつつある領域となっている。

加えて、以上の価値分類をさらに細分化した9分類を見てみると、「自動化」・「電気ハイブリッド駆動(以下「電動化」)」の2軸が、出願数の観点で大きく抜きんでている。これら2軸は、いずれも未来のモビリティの標準装備として必要となりうる基盤技術であり、OEM・サプライヤー各社ともに、生き残りをかけて研究開発投資を進めている状況が見て取れる。

2.個別業界のトレンド変化

本章では、個別業界のトレンドを、1)価値軸別業界動向の把握、2)主要プレイヤーカテゴリ別動向の深掘り、の2ステップで分析していく。

1)価値軸別業界動向の把握

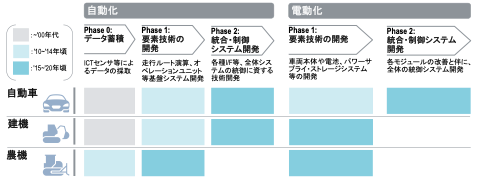

まず、前章で触れた主要な価値軸(自動化、電動化)について、各種OEMやサプライヤー別の特許件数・申請内容の変遷をみると、各業界が辿る、技術革新のステップが存在することがわかる。自動化・電動化で技術内容は異なるものの、大きくは

- ステップ1:各種サプライヤー・ソフトウェア業者とOEMによる要素技術の開発

- ステップ2:OEMと電子・電装メーカーを主体とした統合・制御システム開発

の順に進む。この中で、建機・農機は、分野により自動車を追従する形でのその技術開発が進んでいく傾向が見て取れる。農機・建機の技術開発トレンドの詳細については、次章以降で分析していく。

2)主要プレイヤーカテゴリ別動向の深掘り

自動車OEM

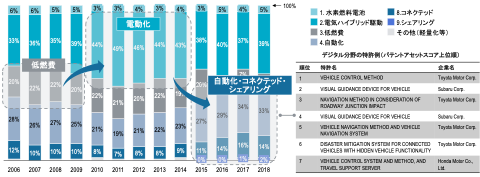

まず、上記トレンドの中でも、特に大きな役割を担う自動車OEMについて、リソース配分・注力分野の推移をみていく。自動車OEMは、~’10年の低燃費から、’10年代前半は電動化、後半は自動化・コネクテッド等のデジタル分野にリソース配分をシフト。直近の特許出願内容からは、電動化においては、サプライヤーと開発分野を棲み分けている一方、デジタル化(自動化・Connected)の分野では、コア技術となるソフトウェア関連の分野で、ソフトウェア系企業に後れをとらないよう、特許取得を急ぐ傾向が垣間見える。

価値の中心がハードからソフトに移行していく業界の未来を見通し、常に高付加価値分野に重点を置き続けるという、自動車OEMの戦略が伺える。実際、トヨタも、2020年に「ソフトウェアファースト」を掲げ、SW企業への転換に取り組んでいる。

建機農機OEM

建機・農機の特徴として、自動車比での電動化の取組みの少なさ、農機でのデジタル化の遅れを取り戻す直近の急成長などが挙げられる。実際に特許内容をみても、2章(1)で記載の通り、電動化は建機・農機ともに技術発展のステップ1(要素技術開発)、自動化は建機ではステップ2(システム統合)だが農機では未だステップ1に留まっている。

こういったトレンドの背景として、自動車と建機・農機の業界特性やマクロトレンドの違いがある。電動化については、CO2排出に占める建機・農機のシェアが必ずしも大きくないことから、自動車の電動を推し進めた法規制などの外部圧力が建機・農機では強くなかった点、自動車に比べて必要出力が大きく技術ハードルが高い点が挙げられる。自動化・コネクテッドは、危険作業や盗難等の業界課題に対応すべく建機では早くから進展していた一方、農機では過去1~2年で急速に進展している。これは大手メーカーが’10年代前半から進めていた必要データ蓄積の取組みが一定完了し、自動化技術開発の本格化に舵切りをした点に加え、農林水産省のスマート農業支援などの政策も当該分野の急成長を後押ししているものと考えられる。

他方、建機・農機においても、今後の環境規制強化への対応や騒音等の業界課題の解決のため、自動車でみられたような電動化・自動化が順次進んでいくと想定される。こういった未来を見据えた研究開発・投資が、将来的な競争優位性を築くカギとなるであろう。

- 1)2000-2019年の20年間に国内で出願された特許のうち、9の価値に紐づく特許が母集団。約14万件の特許が分析対象

- 2)アスタミューゼが独自に開発した特許競争力評価手法。対象母集団(各技術分類定義、市場/事業分類定義)毎に、他社への技術的脅威、権利の地理的範囲、権利の時間的範囲の観点から、対象となる企業の特許1件1件の特許競争力をスコア化・偏差値化した「パテントインパクトスコア」を算出。さらに、「パテントインパクトスコア」毎に特許の余命を乗じた「パテントアセット」を企業単位で集計することで、「トータルパテントアセット」を算出

本件に対する問い合わせ

アスタミューゼ株式会社 CI・広報室 広報担当

E-Mail: press@astamuse.co.jp

株式会社ローランド・ベルガー 広報担当

E-Mail: strategy_tyo@rolandberger.com